Online bezahlen und Geld empfangen sind heutzutage so selbstverständlich wie die Barzahlung nach einem Restaurantbesuch. PayPal ist in Sachen Online-Zahlungsverkehr eine echte Größe und man kommt kaum noch an dem Unternehmen aus dem Silicon Valley vorbei. In diesem Artikel wollen wir dir ein paar echte Alternativen zu PayPal aufzeigen und erläutern, warum sie für Freelancer und kleinere Unternehmen sinnvoll sind.

Inhaltsverzeichnis

Die 8 besten PayPal-Alternativen für private Online-Zahlungen

Nachdem wir dir nun aufgezeigt haben, welche Vor- und Nachteile das Bezahlen mit PayPal hat, stellen wir dir hier nun die 8 besten PayPal-Alternativen für private Online-Zahlungen vor.

Sofort von Klarna

Die Klarna-Sofortüberweisung ist ein Dienst der schwedischen Klarna Bank. Wenn du ein Konto bei einem deutschen Kreditinstitut hast, kannst du auch die Leistungen von Klarna Sofort problemlos nutzen. Beim Online-Kauf gibst du deine dir bekannten Zugangsdaten des Online-Bankings ein und wickelst den Kauf ab. Deine Daten bekommt bei der Transaktion niemand zu sehen. Weltweit kann man schon bei mehr als 200.000 Händlern über Klarna einkaufen.

Sofort Gebühren für Zahlenden: für Kunden fallen keine Gebühren an

Sofort Gebühren für Zahlungsempfänger: 1,35 % der Rechnungssumme + 0,20 € pro Transaktion – keine Startgebühr oder monatliche Gebühr

Bietet Sofort einen Käuferschutz an? Ja

Vorteile von Sofort gegenüber PayPal:

- Kauf per 1-Klick abschließen

- keine Registrierung notwendig

- von Käuferschutz profitieren

- Klarna übernimmt Kredit- und Betrugsrisiko

Nachteile von Sofort gegenüber PayPal:

- keine Möglichkeit, Geld zu versenden

- kein individualisiertes Kostenmodell

- keine Übernahme der Retourenkosten

- Zahlungsverkehr kann vom Anbieter nachvollzogen werden (Datenschutzbedenken)

Paydirekt

Paydirekt wurde als ein gemeinschaftliches Projekt von einigen deutschen Banken und Sparkassen ins Leben gerufen. Man muss ein Konto bei einer der teilnehmenden Banken haben und paydirekt stellt dann ein Zusatzfunktion dar, mit der man online Zahlungen tätigen kann. Die deutschen Datenschutzbestimmungen werden strikt eingehalten, aber weit verbreitet ist paydirekt eher nicht. Aktuell kann man in rund 10.000 Online-Shops mit paydirekt bezahlen.

Paydirekt Gebühren für Zahlenden: für Kunden fallen keine Gebühren an

Paydirekt Gebühren für Zahlungsempfänger: 1,90 % der Rechnungssumme und 0,35 € je Transaktion

Bietet paydirekt einen Käuferschutz an? Ja

Vorteile von paydirekt gegenüber PayPal:

- von den exklusiven Rabatten profitieren

- bei Zahlung sind keine Drittanbieter nötig

- von Käuferschutz profitieren

- Bank behält sensible Daten bei sich

- paydirekt hält sich an deutsche Datenschutzbestimmungen

Nachteile von Paydirekt gegenüber PayPal:

- derzeit noch nicht allzu weit verbreitet

- bisher kommt es noch verhäuft zu Phishing-Attacken

- nur bei teilnehmenden Banken möglich

GooglePay

Mit GooglePay hat der Weltkonzern einen eigenen Bezahldienst an den Start gebracht. Seit Juni 2018 können nun auch Kunden in Deutschland auf diesen Bezahldienst zurückgreifen. Über GooglePay können In-App Zahlungen, Transaktionen im stationären Handel und Zahlungen in Online-Shops abgewickelt werden. Es herrschen auch hier hohe Sicherheitsstandards und die Nutzung von GooglePay ist gebührenfrei. Allerdings ist GooglePay noch nicht sehr weit verbreitet, aber die Anzahl der Handys mit Android-Betriebssystemen ist immens groß. Es steckt also einiges an Potential darin.

GooglePay Gebühren für Zahlenden: für Kunden fallen keine Gebühren an

GooglePay Gebühren für Zahlungsempfänger: für Händler entstehen keine zusätzlichen Kosten

Bietet GooglePay einen Käuferschutz an? Nein

Vorteile von Google Pay gegenüber PayPal:

- hoher Sicherheitsstandard

- schnell und einfach online oder am POS bezahlen

- sensible Daten werden nicht weitergegeben

- mehrere Kundenkarten können in der Anwendung gespeichert werden

Nachteile von Google Pay gegenüber PayPal:

- wird nicht von allen Smartphone-Anbietern unterstützt

- wird nicht von allen Banken angeboten

- NFC-Zahlung nicht überall möglich

- kein Käuferschutz

- keine Übernahme der Retourenkosten

Amazon Pay

Der Internetriese von Jeff Bezos hat natürlich auch einen eigenen Online-Bezahldienst, der aber bei weitem noch nicht so verbreitet ist wie der Mutterkonzern. Trotzdem profitiert Amazon Pay natürlich von der Bekanntheit und dem Ruf von Amazon. Man benötigt also ein aktives Konto bei Amazon, in dem ja die Zahlungsinformationen bereits hinterlegt sind. Zum Kauf gibt man nur Benutzername und Kennwort ein und Amazon wickelt hier als Vermittler die Zahlung ab. Die Gebühren sind mit denen von PayPal vergleichbar. Sensible Daten müssen vom Kunden nicht eingegeben werden.

Amazon Pay Gebühren für Zahlenden: für Kunden fallen keine Gebühren an

Amazon Pay Gebühren für Zahlungsempfänger: 1,90 % der Rechnungssumme und 0,35 € pro Transaktion

Bietet Amazon Pay einen Käuferschutz an? Ja

Vorteile von Amazon Pay gegenüber PayPal:

- keine Übermittlung von Zahlungsdaten an Dritte

- kein zusätzliches Konto beim Händler nötig

- hoher Sicherheitsstandard

Nachteile von Amazon Pay gegenüber PayPal:

- nur bei Amazon nutzbar

- Bedenken in Bezug auf Verbraucherschutz

Giropay

Der Online-Bezahldienst giropay ist, ähnlich wie paydirekt, ebenfalls ein Gemeinschaftsprojekt von verschiedenen deutschen Kreditinstituten. Dazu zählen u. a. Die Postbank, Sparkassen, sowie alle Volks- und Raiffeisenbanken. Man benötigt ein Konto bei einer der teilnehmenden Banken und bei der Online-Zahlung wird man dann zu dem jeweiligen Konto weitergeleitet. Auch giropay ist noch nicht so weit verbreitet und es gibt auch keinen Käuferschutz.

Giropay Gebühren für Zahlenden: für Kunden fallen keine Gebühren an

Giropay Gebühren für Zahlungsempfänger: 99 € Einrichtungsgebühren, 9,90 € monatliche Gebühren (100 Transaktionen inklusive), ab 101. Transaktion – 0,09 € Transaktionskosten, mind 0,33 € und max. 0,95 % vom Umsatz, 0,49 € pro Altersverifikation, 0,19 € pro Zahlungsbestätigung

Bietet Giropay einen Käuferschutz an? Nein

Vorteile von Giropay gegenüber PayPal:

- keine zusätzliche Registrierung nötig

- Überweisung ist wesentlich schneller als Online-Überweisung

- hoher Sicherheitsstandard

- keine Datenschutzbedenken

Nachteile von Giropay gegenüber PayPal:

- kein Käuferschutz

- keine Übernahme der Retourenkosten

- bisher kommt es noch verhäuft zu Phishing-Attacken

- wird nicht von allen Banken unterstützt

Apple Pay

Eine Mischung aus Online-Bezahldienst und kontaktlosem Bezahlen im Geschäft bietet das Unternehmen Apple mit Apple Pay an. Mit Hilfe von neueren Apple-Geräten ist die Zahlung leider nur für einen begrenzten Personenkreis möglich. Es gelten hohe Sicherheitsstandards und es werden keine sensiblen Daten auf dem Gerät gespeichert. Bei Produkten und Dienstleistungen von Apple lohnt es sich immer noch einmal genauer hinzuschauen. Diesen Blick sollten wir aber erst in einiger Zeit wagen, denn aktuell ist dieser Bezahldienst noch keine richtige Alternative.

Apple Pay Gebühren für Zahlenden: für Kunden fallen keine Gebühren an

Apple Pay Gebühren für Zahlungsempfänger: für Händler fallen keine Gebühren an

Bietet Apple Pay einen Käuferschutz an? Ja

Vorteile von Apple Pay gegenüber PayPal:

- kein Account nötig

- hoher Sicherheitsstandard

- schnell und einfach online oder am POS bezahlen

- Zahlungsdaten werden nicht auf dem Gerät gespeichert

- mehrere Kundenkarten können in der Anwendung gespeichert werden

- Gebühren werden von den Geldinstituten getragen

Nachteile von Apple Pay gegenüber PayPal:

- ausschließlich für Apple-Nutzer möglich

- wird nicht von allen Banken angeboten

- NFC-Zahlung nicht überall möglich

viacash

Bei viacash läuft der Online-Kauf etwas anders ab. Du bezahlst ganz normal in deinem Online-Shop und bekommst einen Zahlschein. Diesen musst du dann in einer der angeschlossenen Händler-Filialen bar bezahlen. Du nimmst diesen Zahlschein ausgedruckt oder auf dem Smartphone mit. Aktuell nutzen bereits rund 8.000 Online-Shops den Dienst von viacash.

viacash Gebühren für Zahlenden: für Kunden fallen keine Gebühren an

viacash Gebühren für Zahlungsempfänger: 1,90 % der Rechnungssumme + 0,35 € pro Transaktion, monatliche Lizenzgebühr von 19,90 €

Bietet viacash einen Käuferschutz an? Ja

Vorteile von viacash gegenüber PayPal:

- kein Account nötig

- keine Übermittlung von Zahlungsdaten an Dritte

- keine Bedenken zum Datenschutz

Nachteile von viacash gegenüber PayPal:

- Bezahlung erfolgt bei einem Vertragspartner in einem Geschäft vor Ort

- wird nur bei bestimmten Vertragspartnern angeboten

Masterpass

Masterpass ist die Online-Bezahllösung des Kreditkartenunternehmens Mastercard. War es anfangs nur für die eigenen Kunden gedacht, so ist Masterpass mittlerweile für alle Besitzer von Kreditkarten zugänglich. Die Kreditkarte des Kunden wird bei Masterpass als Zahlungsmittel hinterlegt und die Käufe werden darüber abgerechnet. Es entstehen für den Kunden wiederum keine Gebühren. Masterpass gibt es als App oder man kann auch ganz normal bei den Online-Shops damit bezahlen. In Deutschland wurde diese Lösung allerdings bereits eingestellt. In anderen Ländern wie Österreich ist sie jedoch noch verfügbar.

Masterpass Gebühren für Zahlenden: für Kunden fallen keine Gebühren an

Masterpass Gebühren für Zahlungsempfänger: für Händler fallen keine Gebühren an

Bietet Masterpass einen Käuferschutz an? Ja

Vorteile von Masterpass gegenüber PayPal:

- hoher Sicherheitsstandard

- keine Gebühren

- mehrere Kundenkarten können in der Anwendung gespeichert werden

- Kunden profitieren vom Bonusprogramm

- Kreditkartendaten müssen nicht im Online-Shop angegeben werden

Nachteile von Masterpass gegenüber PayPal:

- Abrechnung nur über Kreditkarte möglich

- nicht mehr in Deutschland verfügbar

Die 11 besten Alternativen zu PayPal für geschäftliche (internationale) Online-Zahlungen

WorldRemit

Eine ähnliche Dienstleistung wie Remitly bietet auch WorldRemit an. Das 2010 gegründet und somit noch recht junge Unternehmen arbeitet mit einer sehr günstigen Gebührenstruktur. Die Empfänger können das Geld auf ihr Konto transferiert bekommen, es aber auch in einer Auszahlungsstelle abholen oder nach Hause liefern lassen.

WorldRemit Gebühren für Zahlenden: Höhe der Gebühr ist abhängig von Geldbetrag und Zielland, Transaktionsgebühr zwischen 0,95 € und 21,99 €, die erste Überweisung ist kostenlos, Barvorschussgebühr bei Zahlung mit Kreditkarte

WorldRemit Gebühren für Zahlungsempfänger: ggf. fallen Gebühren des Bankinstituts an, geringe Gebühr durch Währungskursumrechnung

Bietet WorldRemit einen Käuferschutz an? Nein

Vorteile von WorldRemit gegenüber PayPal:

- großes Netzwerk an Abholorten für Bargeld

- großes Angebot an Überweisungsoptionen

- schneller und bequemer Geldtransfer

- hoher Sicherheitsstandard

Nachteile von WorldRemit gegenüber PayPal:

- begrenzte Anzahl an Absenderländern

- vor allem bei höheren Beträgen oft teuer im Vergleich zu anderen Anbietern

- länderspezifische Überweisungslimits

- komplizierter Registrierungsprozess (einige Dokumente werden benötigt)

Wenn du als Freelancer oder Unternehmer auch mit geschäftlichen, internationalen Zahlungen zu tun hast, dann solltest du dir die folgenden PayPal-Alternativen genauer ansehen.

Payoneer

Payoneer ist ein Online-Zahlungsdienstleister, der es dir ermöglicht, Zahlungen zu tätigen und Geld zu empfangen. Dies funktioniert weltweit und über die Grenzen der Währungen hinweg. Payoneer ist nur für geschäftliche Transaktionen gedacht. Es werden nicht nur Zahlungen von Unternehmen getätigt, sondern Payoneer arbeitet auch mit verschiedenen Marktplätzen zusammen, wie beispielsweise Amazon, Fiverr oder Upwork. Payoneer hat bereits mehr als 4 Millionen Nutzer und ist in 200 Ländern verfügbar.

Payoneer Gebühren für Zahlenden:

Transaktionskosten: 1,00% (ACH Bank Debit), 3,00% (Kreditkarte), 1,00% (lokaler Bank-Transfer), bis zu 2,00% + 1,50€ (falls der Empfänger kein Payoneer-Konto besitzt), Fremdwährungsgebühr 0,50% der Transaktionssumme, Account Gebühr von 29,95€ (nur wenn in den letzten 12 Monaten keine Transaktionen stattgefunden haben)

Payoneer Gebühren für Zahlungsempfänger: Transaktionskosten: 0 – 1,00 % bei Überweisung in USD, 3,00 % (Kreditkarten), 1,00 % (ACH Bank Debit), Account Gebühr von 29,95 € (nur wenn in den letzten 12 Monaten keine Transaktionen stattgefunden haben), Gebühr durch Währungskursumrechnung

Bietet Payoneer einen Käuferschutz an? Nein

Vorteile von Payoneer gegenüber PayPal:

- größeres Angebot an Währungen als PayPal

- große Vielfalt an Zahlungsdienstleistungen

Nachteile von Payoneer gegenüber PayPal:

- viele unterschiedliche Gebühren

- Währungsumtausch kann schwierig werden

- strenge Geschäftsbedingungen

Skrill

Das Bezahlsystem Skrill ist eine klassische Prepaid-Lösung. Du zahlst im Vorfeld von deinem Girokonto oder Kreditkarte einen Geldbetrag auf dein Skrill-Kundenkonto ein. Dieses hast du dort dann zur Verfügung, um im Internet einzukaufen. Du kannst dein Skrill-Kundenkonto nicht überziehen und schützt dich somit vor zu hohen Ausgaben. Da das Unternehmen in England ansässig ist, sind die Guthaben im Falle einer Insolvenz leider nicht geschützt. Du bestimmst jedoch selbst, wie viel Geld du auf dein Kundenkonto einzahlen möchtest.

Skrill Gebühren für Zahlenden: 1,00 % Transaktionskosten, 25,00 € (Kredit- und EC-Karten) 7,00 € (Bankeinzug) Rückbuchungskosten, 1,00 € pro Monat falls das Konto mehr als 12 Monate nicht mehr benützt wurde

Skrill Gebühren für Zahlungsempfänger: 2,90 % + 0,25 € Transaktionskosten, 0,49 € je Transaktion Rückbuchungskosten, 1,00 € pro Monat falls das Konto mehr als 12 Monate nicht mehr benützt wurde, Gebühr durch Währungskursumrechnung

Bietet Skrill einen Käuferschutz an? Nein

Vorteile von Skrill gegenüber PayPal:

- Bankdaten werden nicht an Händler übermittelt

- Kostenkontrolle aufgrund von Prepaid-System

Nachteile von Skrill gegenüber PayPal:

- bisher nicht weit verbreitet

- Stornierungen nicht möglich

- zusätzliche Dienste gegen Gebühren

- bisher kommt es noch verhäuft zu Phishing-Attacken

TransferWise

TransferWise könnte vielleicht zu einer kleinen Revolution der Auslandsüberweisungen werden. Wenn du mit TransferWise Geld ins Ausland, beispielsweise in die USA, überweisen möchtest, dann überweist du den Betrag zuerst an TransferWise. Diese suchen dann einen anderen Kunden in den USA, der einen ähnlichen Betrag ins Ausland überweisen möchte. Der Empfänger deines Geldes in den USA, bekommt dann das Geld von dem Kunden in den USA, der einen ähnlichen Betrag wie du überweisen will. Dadurch wird eigentlich nie wirklich Geld verschickt und es müssen keine Währungen umgerechnet werden. Simpel und genial. Aktuell funktioniert TransferWise aber nur in einigen wenigen Ländern, aber das kann sich ja schnell ändern.

TransferWise Gebühren für Zahlenden: bei der Überweisung von 2.000 € fallen 0,045 % Transaktionsgebühr an, Tauschgebühr für Währungen: 0,33 %–3,56 %,

TransferWise Gebühren für Zahlungsempfänger: ggf. fallen Gebühren des Bankinstituts an, geringe Gebühr durch Währungskursumrechnung

Bietet TransferWise einen Käuferschutz an? Nein

Vorteile von TransferWise gegenüber PayPal:

- 90 % aller Transaktionen werden innerhalb eines Arbeitstages übermittelt

- Bis zu 14x günstiger als PayPal

- Übersichtliche Preisstruktur

Nachteile von TransferWise gegenüber PayPal:

- Begrenzte Anzahl an Währungen verfügbar

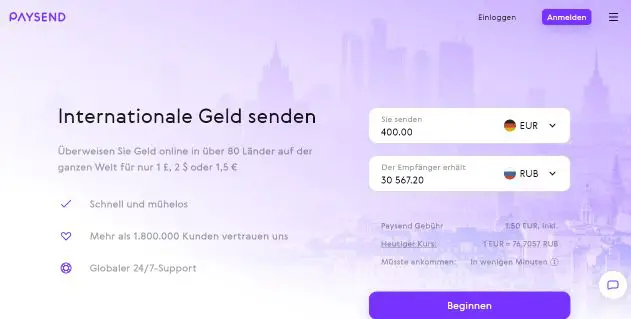

PaySend

Via PaySend können Zahlungen in mehr als 80 Länder getätigt werden. Du richtest dir ein PaySend-Nutzerkonto ein und kannst damit dann Zahlungen tätigen. Alle Geldüberweisungen sind nach internationalen Standards zertifiziert, also sicher. Vor jeder Überweisung zeigt PaySend die Gebühren und den Umrechnungskurs transparent an. Das Geld ist in Sekundenschnelle verarbeitet und beim Empfänger angekommen.

PaySend Gebühren für Zahlenden: 1,50 € Transaktionsgebühr bis 150,00 €, ab 150,01 € zzgl. 1,00 % Transaktionsgebühr

PaySend Gebühren für Zahlungsempfänger: ggf. fallen Gebühren des Bankinstituts an, Gebühr durch Währungskursumrechnung

Bietet PaySend einen Käuferschutz an? Nein

Vorteile von PaySend gegenüber PayPal:

- hoher Sicherheitsstandard

- größeres Angebot an Währungen als PayPal

- große Vielfalt an Zahlungsdienstleistungen

- einfaches Gebührenmodell

Nachteile von PaySend gegenüber PayPal:

- komplizierter Registrierungsprozess (einige Dokumente werden benötigt)

- fehlende Transparenz bei der Quelle des Wechselkurses

Stripe

Stripe ist ein Online-Bezahldienst, der seinen Kunden eine Menge an zusätzlichen Dienstleistungen und Softwaretools anbietet. Über Stripe lassen sich einfache Käufe im Internet, aber auch Abo-Modelle abrechnen. Um das Geld vom Kunden einziehen zu können, muss dieser dann entweder seine Bankverbindung, Kreditkarteninformationen oder PayPal-Konto eingeben.

Stripe Gebühren für Zahlenden: für Kunden fallen keine Gebühren an

Stripe Gebühren für Zahlungsempfänger: 1,40 % + 0,25 € Transaktionsgebühren (für europäische Karten), 2,90 % + 0,25 € Transaktionsgebühren (für außereuropäische Karten)

Bietet Stripe einen Käuferschutz an? Nein

Vorteile von Stripe gegenüber PayPal:

- Gebühren-Reporting in Echtzeit und transparente Gebührengestaltung

- weitverbreitete PayPal-Alternative

- große Vielfalt an Zahlungsdienstleistungen

- hoher Sicherheitsstandard

Nachteile von Stripe gegenüber PayPal:

- Zugriff auf das Geld ist erst einige Tage nach der Transaktion möglich

- Merchant-Accounts sind nur in wenigen Ländern verfügbar

MoneyGram

Für das Versenden von Geld über MoneyGram stehen dir weltweit über 350.000 Standorte zur Verfügung, welche auf über 200 Länder verteilt sind. Du kannst deine Zahlungen über die Webseite von MoneyGram oder in einer der Filialen tätigen und entweder an ein Bankkonto oder eine Handynummer schicken. Der Zahlungsverkehr ist recht sicher, da sich der Empfänger beim Abholen des Geldes ausweisen und eine Referenznummer vorzeigen muss. Innerhalb von nur 10 Minuten ist das Geld beim Empfänger. Die Gebühren bei MoneyGram sind jedoch relativ hoch und schrecken erstmal ab.

MoneyGram Gebühren für Zahlenden: 1,99 € Transfergebühr, 3,99 € Transaktiongebühr, Aufschlag beim Wechselkurs

MoneyGram Gebühren für Zahlungsempfänger: ggf. fallen Gebühren des Bankinstituts an, Gebühr durch Währungskursumrechnung

Bietet MoneyGram einen Käuferschutz an? Nein

Vorteile von MoneyGram gegenüber PayPal:

- weitverbreitete PayPal-Alternative

- hoher Sicherheitsstandard

- Geldüberweisungen können in Bar, auf Bankkonten und mobilen Wallets entgegengenommen werden

- großes Netzwerk an Abholorten für Bargeld

- schnelle Geldüberweisung

Nachteile von MoneyGram gegenüber PayPal:

- Aufschlag beim Wechselkurs

- deutlich teurer als spezialisierte Online-Anbieter

CurrencyFair

Bei CurrencyFair kannst du dein Geld ins Ausland überweisen und bekommst in der Regel einen besseren Wechselkurs, als bei deiner ortsansässigen Bank. Dies funktioniert nach dem Peer-to-Peer Prinzip. Du überweist das Geld an CurrencyFair und diese suchen nach einem Gegenüber, der eine ähnliche Summe in deine Richtung überweisen möchte. Sind beide dann mit dem Wechselkurs einverstanden, dann wird das Überweisungsgeschäft durchgeführt. Dein Geld ist dabei übrigens von der Bank of Ireland komplett abgesichert.

CurrencyFair Gebühren für Zahlenden: 3,00 € Transaktionsgebühr, u. U. Kommissionsgebühr beim Währungstausch von 0,1 %–0,6 %, geringer Aufschlag beim Wechselkurs

CurrencyFair Gebühren für Zahlungsempfänger: ggf. fallen Gebühren des Bankinstituts an, geringe Gebühr durch Währungskursumrechnung

Bietet CurrencyFair einen Käuferschutz an? Nein

Vorteile von CurrencyFair gegenüber PayPal:

- Fixgebühr (auch hohe Beträge zu kleinen Kosten)

- sehr geringe Aufschläge beim Wechselkurs

- hoher Sicherheitsstandard

- schneller und einfacher Geldtransfer

Nachteile von CurrencyFair gegenüber PayPal:

- eingeschränkte Anzahl an unterstützten Währungen

- für Überweisung kann nur per Bankwechsel bezahlt werden

- komplizierter Registrierungsprozess (einige Dokumente werden benötigt)

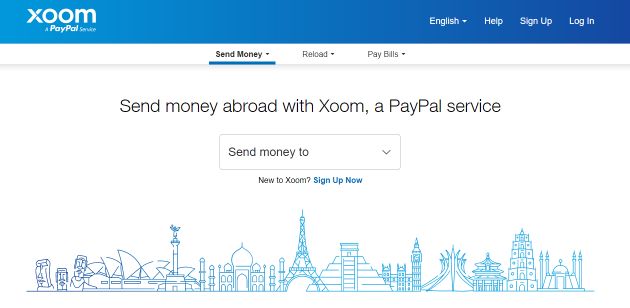

Xoom

Der Bezahldienstleister Xoom wurde vor einiger Zeit von PayPal aufgekauft. Mit Xoom ist es den PayPal-Kunden nun möglich, Geld an Freunde und Verwandte im Ausland zu transferieren. Mit Hilfe deines PayPal-Kontos kannst du ganz einfach dein Xoom-Konto eröffnen und die gespeicherten Zahlungsinformationen übernehmen. Die Verwendung deines PayPal-Guthabens ist leider nicht möglich.

Xoom Gebühren für Zahlenden: Transaktionsgebühr zwischen 1,00 € und 3,00 €

Xoom Gebühren für Zahlungsempfänger: ggf. fallen Gebühren des Bankinstituts an, 4,99 € Gebühr für Bargeldabholung, Gebühr durch Währungskursumrechnung

Bietet Xoom einen Käuferschutz an? Ja/Nein

Vorteile von Xoom gegenüber PayPal:

- großes Netzwerk an Abholorten für Bargeld

- großes Angeboten an Überweisungsoptionen

- hoher Sicherheitsstandard

- besonders in Lateinamerika weit verbreitet

- schneller Geldtransfer

- Service von PayPal

Nachteile von Xoom gegenüber PayPal:

- intransparenter Wechselkursaufschlag

- deutlich teurer als andere spezialisierte Online-Anbieter

- komplizierter Registrierungsprozess (einige Dokumente werden benötigt)

Western Union

Um bei Western Union eine Zahlung ins Ausland zu tätigen, benötigen beide Partner ein Kundenkonto bei Western Union. Die Einzahlung auf dieses Konto erfolgt dann per Überweisung oder Kreditkartenzahlung. Der Geldtransfer ist dann im Prinzip, wie eine gewöhnliche Überweisung. Der Empfänger kann sich das Geld dann in einer Filiale in seiner Nähe auszahlen lassen. Weltweit hat Western Union mittlerweile mehr als 500.000 Standorte.

Western Union Gebühren für Zahlenden: 1,90 €–4,90 € Transfergebühr, 7,00 € Transfergebühr bei Bareinzahlung

Western Union Gebühren für Zahlungsempfänger: Abholgebühr bei Barüberweisung zwischen 9,90 € und 36,00 €, versteckte Gebühren durch Währungskursumrechnung

Bietet Western Union einen Käuferschutz an? Nein

Vorteile von Western Union gegenüber PayPal:

- großes Netzwerk an Abholorten für Bargeld

- großes Angebot an Überweisungsoptionen

- großes Angebot an Währungen

- hoher Sicherheitsstandard

- einfacher und schneller Geldtransfer

Nachteile von Western Union gegenüber PayPal:

- öfter Probleme bei der Rückerstattung bei nicht gelungenem Geldtransfer

- Aufschlag bei Wechselkursen

- nicht alle Transferangebote gelten in allen Ländern

- Überweisungen in gewisse Länder bringen hohe Gebühren mit sich

Remitly

Remitly ist ein Online Zahlungsanbieter, der komplett online arbeitet und damit sehr günstige Konditionen hat. Du musst dir bei Remitly lediglich ein Kundenkonto einrichten und kannst dann deine Zahlungen in viele Länder tätigen. Du kannst das Geld direkt auf ein ausländisches Konto überweisen, oder der Empfänger kann das Geld auch zugestellt bekommen. Du benötigst allerdings die genauen Daten auf dem Personalausweis des Empfängers.

Remitly Gebühren für Zahlenden: Transaktionsgebühr zwischen 0,00 € und 4,99 €

Remitly Gebühren für Zahlungsempfänger: ggf. fallen Gebühren des Bankinstituts an, geringe Gebühr durch Währungskursumrechnung

Bietet Remitly einen Käuferschutz an? Nein

Vorteile von Remitly gegenüber PayPal:

- großes Netzwerk an Abholorten für Bargeld

- Fixierung von Wechselkursen möglich

- 100 % Zufriedenheitsgarantie (ansonsten Erstattung der Gebühren)

- schneller, einfacher und günstiger Geldtransfer

- hoher Sicherheitsstandard

Nachteile von Remitly gegenüber PayPal:

- begrenzte Anzahl an Länder möglich

- Gebühren fallen bei kleinen Überweisungsbeträgen ins Gewicht

Warum kann eine PayPal-Alternative sinnvoll sein? (Vor- und Nachteile von PayPal)

Zuallererst müssen wir klären, ob eine Alternative zu PayPal denn überhaupt sinnvoll ist. Um diese Frage zu beantworten, sollten wir uns zunächst die Vor- und Nachteile von PayPal ansehen.

Zu den Vorteilen zählt, dass das Bezahlen mit PayPal relativ einfach ist und man seine Transaktion sehr schnell durchführen kann. Das Unternehmen geht sensibel mit den Zahlungsdaten der Käufer um und man kann Geld an Freunde, Verwandte oder beliebige Leute versenden. PayPal bietet einen Käuferschutz, sie erstatten die Kosten von Retouren und die Führung des PayPal-Kontos ist gebührenfrei. Darüber hinaus ist PayPal mittlerweile sehr verbreitet und man kann gefühlt fast überall in der digitalen Welt mit PayPal bezahlen.

Zu den Nachteilen von PayPal zählt, dass das Unternehmen alle Daten auf Servern in den USA speichert. In puncto Datenschutz ist das also eher eine Grauzone. Des Weiteren gibt PayPal Daten an Dritte weiter und von den Händlern werden Gebühren verlangt, damit sie am Bezahlverbund teilnehmen können.

Fazit: Große Auswahl an tollen Alternativen zu PayPal

Wir hoffen, dass wir dir in diesem Artikel ein paar Alternativen zu PayPal aufzeigen konnte. Jeder Zahlungsanbieter hat seine Vor- und Nachteile, seine Stärken und Schwächen. Wir wollten dir hier einen Überblick bieten, so dass du für dich die richtige Entscheidung treffen kannst. Jeder Unternehmer hat andere Ansprüche und Bedürfnisse. War der richtige Anbieter denn für dich dabei?

Mehr Alternativen zum Thema Finanzen

Girokonten

- N26 Alternative: Die besten 18 Alternativen im Überblick

- N26-Erfahrungen: Das musst du wissen [2021]

- Auf der Suche nach einer Holvi-Alternative? 28 Holvi-Alternativen im Überblick | Alles über Holvi [Geschäftskonto, Erfahrungen, Kosten + Alternativen]

- DKB-Alternative: Die besten 28 Girokonten im Vergleich

- Kontist-Alternative: 28 Online-Girokonten verglichen [2020] | Kontist: Das musst du wissen [Erfahrungen, Kosten + Alternativen]

- Monese-Alternative gesucht? Diese 28 Online-Banken kannst du nutzen

- Revolut-Alternative: 28 Girokonten im Vergleich [2020]

- Du suchst eine Fidor-Alternative? Finde 28 Fidor-Alternativen auf einen Blick

- FYRST: Das musst du wissen [Erfahrungen, Apps, Kosten + Alternativen]

- comdirect-Alternative: 16 klasse Girokonten im Vergleich

- Bunq-Alternative: Vergleich der 17 besten Girokonten

- Girokonto mit Unterkonten: Bei diesen Konten erhältst du ein Unterkonto

- Geschäftskonto mit Unterkonten: 12 Konten im Vergleich

Mini-Kredite

- auxmoney-Alternative finden: 15 Anbieter im Überblick (P2P-Kredite + Banken)

- Cashpresso Alternative: 7 Alternativen für einen Mini-Kredit

- Smava Alternative: Diese 15 Alternativen kannst du ebenfalls nutzen (P2P + Banken)

- Cashper-Alternative: 7 Alternativen für einen Mini-Kredit

- Vexcash-Alternative: 7 Alternativen zu Minikrediten über Vexcash

- Wird Vexcash in die SCHUFA eingetragen?

- Mintos-Alternative: 11 alternative Marktplätze für P2P-Kredite

- Smava-Erfahrungen: Findest du hier deinen Kredit? [2021]

- Minikredit ohne Einkommensnachweis: Diesen Anbieter solltest du kennen

Investieren

- Alternative zum Bausparvertrag: Diese 9 Alternativen können sich mehr lohnen

- Trade Republic-Alternative: 30 Trade Republic-Alternativen im Überblick

- Ist Trade Republic seriös? (Spoiler: Ja) [2021]

- Trade Republic Konto löschen: So gelingt’s

- Trade Republic Erfahrungen: das Wichtigste im Überblick

- Trade Republic: Freunde werben und Vorteile sichern

- Bei Trade Republic Geld einzahlen: So geht's

- Trade Republic Kosten: Preise und Gebühren im Überblick [2021]

- Smartbroker-Alternative: 10+ Smartbroker-Alternativen stehen zur Auswahl

- Smartbroker Erfahrungen: Das musst du wissen [2021]

- Bux-Alternative: 19 alternative Neobroker im Überblick

- Flatex-Alternative: 27 Alternativen zu Flatex im Vergleich

- eToro-Alternative: 27 passende eToro-Alternativen für dein Geld

- ZINSPILOT-Alternative: 5 Geldanlage-Plattformen, die du auch nutzen kannst

- WeltSparen-Alternative: 5 alternative Plattformen für die Geldanlage

- 7 Rolex-Alternativen im Überblick

Zahlungen

- PayPal Alternative: 18 Alternativen, die du kennen solltest

- TransferWise Alternative: 11 Alternativen im Überblick (inkl. Infos über Gebühren)

- Klarna-Alternative: 12 praktische Zahlungsanbieter im Vergleich

Finanz-Apps

- Finanzguru-Alternative: 9 Finanz-Apps im Vergleich

Krypto

- 10 praktische Coinbase-Alternativen im Überblick

- 18 Bitcoin-Alternativen, die du auf dem Schirm haben solltest